Aprenda a distribuir el ahorro para emergencias y para retiro

Una de las recomendaciones que más realizan los expertos para contar con unas finanzas sanas es iniciar el hábito del ahorro e incluso si se hace desde edades tempranas es mejor; sin embargo, la mayoría de las personas explica que su ingreso no es suficiente para iniciarlo.

Para los especialistas, el guardar dinero no es solamente para aquellas personas que poseen ingresos altos, sino que es un tema de disciplina que muchos mexicanos podría iniciar. Y dividirlo en dos partes (retiro y emergencia) no es una tarea complicada.

Parte de la mala cultura financiera de nosotros los mexicanos se lo debemos al gusto por la gratificación inmediata: sabemos que necesitamos ahorrar, pero preferimos ir a cenar o de shopping porque sólo así sentimos que nuestro dinero está siendo usado de una manera que vale la pena. Otro factor importante en que el dinero nos queme las manos es que no tenemos un presupuesto ni una planificación por lo que apenas tenemos dinero. Creemos que éste nos sobra y comenzamos a gastarlo a pesar de estar dejando descuidados rubros tan importantes como es el ahorro y en ocasiones hasta el pago de deudas.

Los trabajadores siempre deben tener un fondo de contingencia, esto es un fondo de hasta seis meses de su sueldo por si llegan a perder su trabajo o alguna eventualidad; de esta manera evitará no caer en agarrar lo que tienen para su retiro y matarlo porque al final del día tenemos que ir pensando en esta etapa.

Según datos de PwC, entre 51 y 57% de los encuestados ha retirado dinero de su fondo de ahorro para gastos inesperados y entre 18 y 22% para gastos médicos.

Cómo lograrlo

La vocera de la consultoría especializada en comercializar planes de ahorro e inversión indicó que las personas pueden iniciar dividiendo el ahorro en dos rubros: ahorro con metas, objetivos y un fondo para emergencias.

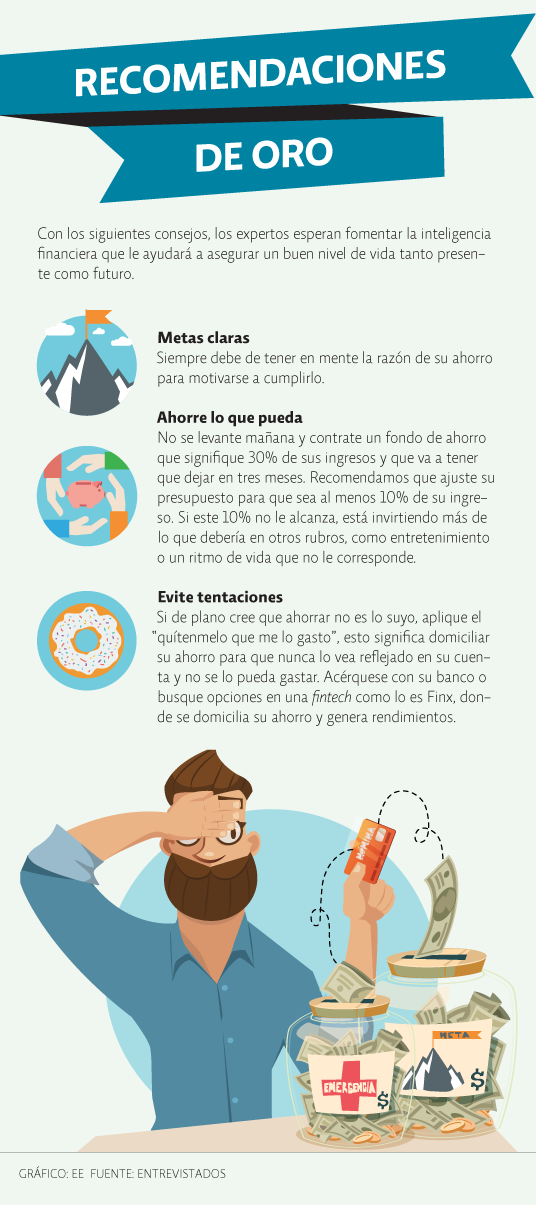

Todos tenemos metas, ya sea unas vacaciones, la compra de un inmueble, la escuela de nuestros hijos o nuestro retiro. Este ahorro debe estar presente en nuestra vida y debe equivaler a al menos 10% de nuestro ingreso. Si estamos empezando y somos propensos a que el dinero se nos vaya como agua, recomendamos buscar un producto de ahorro o inversión formal y domiciliarlo de nuestra tarjeta de nómina.

En el segundo rubro, pero igual de importante que el primero, se encuentra el ahorro para emergencia. Los expertos recomiendan destinar un porcentaje similar (puede ser de 5%) al del primer caso hasta contar con al menos seis meses de sus gastos fijos en un fondo para que en caso de cualquier eventualidad no tenga que recurrir al crédito.

Tu ahorro para emergencias debe ser a corto plazo y en un instrumento que le permita acceder a él de forma inmediata, mientras que su ahorro para el retiro deberá mantenerse ya sea en su administradora de fondos para el retiro (afore) o en algún plan privado para el retiro que le vaya a genere rendimientos. Infórmese y busque las diferentes opciones que se ajusten a sus posibilidades.

Rompe mitos, sí te alcanza

El presupuesto es la base de toda vida financiera sana. Es recomendable que se siente con los integrantes de su familia para platicar sobre los ingresos que aporta cada uno así como los gastos que generan, de esta manera se darán cuenta a dónde se está yendo su dinero y qué rubros pueden recortar para de ahí poder ahorrar.

Si de plano nuestro ingreso apenas y cubre los gastos primarios, pensemos entonces en buscar ingresos extra o economizar en servicios como agua, luz y transporte. Siempre podemos ahorrar, aunque sea un poco, el chiste está en encontrar nuestras fugas de dinero y atacarlas cuanto antes.

Qué productos financieros puede ocupar

En el mercado mexicano existen diferentes instituciones financieras que tienen dentro de su gama de productos planes de ahorro para el retiro, ETF, fondos de inversión, préstamo entre particulares, depósitos vinculados con la Bolsa, entre otras opciones para iniciar con el hábito de ahorrar e inversión.

Sin embargo, antes de tomar alguna decisión es importante informarse, analizar y comparar. No tiene que ser un experto en la materia por lo que es indicado acercase con un experto que le ayude a decidir el mejor producto para usted y su familia.

Fuente: El Economista.