¿Cómo saber si un producto de ahorro o inversión es seguro?

La seguridad para el usuario es clave a la hora de iniciar un ahorro o inversión; sin embargo, cuando se habla de productos financieros, la certeza se presenta de distintas maneras y, en ocasiones, es fácil confundir una inversión riesgosa con una entidad financiera peligrosa, por ejemplo.

Cuando usted se pregunte por una opción segura para ahorrar o invertir, primero habría que definir qué significa para usted el término de seguridad. ¿Se trata de rendimientos seguros? ¿O quizá de encontrar un banco confiable, donde tenga la certeza de que su dinero se va a esfumar?

En ambos casos se habla de seguridad, pero en dos rubros diferentes.

Rendimientos seguros

En el primer rubro hablamos específicamente de tolerancia al riesgo; esto es, ¿qué tanto está dispuesto a arriesgar en una inversión? Si a usted le gustan las emociones fuertes y decidiera tomar todos sus ahorros y comprar acciones, sería un inversionista con un gran gusto por el riesgo, debido a que en estos productos la probabilidad de que haya una pérdida es alta.

Por el contrario, si decidiera sólo comprar Certificados de la Tesorería de la Federación, sería una inversión conservadora por el bajo nivel de riesgo que implica.

Al respecto, la doctora Laura Zúñiga Feria, coordinadora de la licenciatura en Finanzas y Contaduría Pública de la Universidad Anáhuac, explicó que típicamente existen instrumentos de ahorro e inversión que son más riesgosos que otros.

“La clave general es que, cuando un vehículo de ahorro o inversión da una tasa de rendimiento pequeña, es porque corre menos riesgo; generalmente en finanzas se cumple la premisa de que a mayor riesgo que corra con su inversión, el rendimiento va a ser mayor, porque le deben pagar un premio por ese riesgo adicional que está corriendo”.

Desafortunadamente, advirtió la especialista, los vehículos de ahorro más seguros pueden darle tasas reales negativas, es decir, le hacen perder poder adquisitivo por efectos de la inflación y, por tanto, su dinero vale menos.

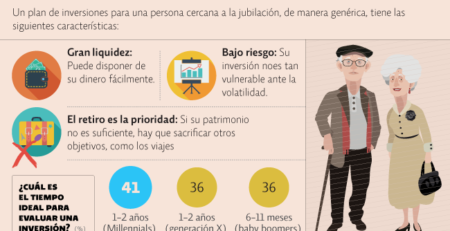

Por ello, si lo que busca es seguridad en términos de rendimientos, Zúñiga Feria recomienda que defina qué tan cómodo se siente corriendo riesgo. “Generalmente los jóvenes son más propensos a aventarse a inversiones menos seguras; conforme la vida le va enseñando cosas en el transcurso, se van volviendo más precavidos”.

Entidades financieras seguras

Independientemente de que usted busque inversiones seguras o riesgosas, hallar una entidad financiera confiable es primordial para que pueda dormir tranquilo, pero ¿por dónde debería comenzar?

Una de las primeras consultas que se recomienda es revisar el padrón de entidades supervisadas de la Comisión Nacional Bancaria y de Valores (CNBV), una herramienta que brinda información actualizada sobre las entidades y sujetos del sistema financiero mexicano que actualmente se encuentran en operación y que son supervisados.

Si tiene duda sobre la autenticidad de alguna entidad financiera, en la dirección del padrón (http://www.cnbv.gob.mx/Paginas/PADR%C3%93N-DE-ENTIDADES-SUPERVISADAS.aspx) podrá verificar si está regulada por la CNBV.

Además, en esta página puede verificar si su dinero está asegurado por el Instituto para la Protección al Ahorro Bancario. Cabe recordar que los ahorros de los clientes de la banca están protegidos por un seguro de depósito que cubre un monto de hasta 400,000 Unidades de inversión (Udis).

Asimismo, el ahorro de los socios de las Sociedades Cooperativas de Ahorro y Préstamo (socaps) está protegido por un seguro que cubre un monto de hasta 25,000 Udis, al igual que los depósitos realizados en las Sociedades Financieras Populares (sofipos) y Sociedades Financieras Comunitarias (sofincos).

Para complementar esta información, la especialista de la Universidad Anáhuac recomendó consultar el Buró de Entidades Financieras (www.buro.gob.mx) de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), para revisar qué tantas reclamaciones recibe cada institución.

“Ahí se puede dar cuenta de cómo existen sectores donde hay más desconfianza por parte del púbico en general y esta desconfianza está vinculada a la cantidad de reclamaciones que tiene cierto tipo de instituciones financieras”.

Zúñiga Feria también sugirió que revisar el Índice de Desempeño de Atención a Usuarios, un indicador que genera la Condusef y que muestra qué tan bien trata la entidad a sus usuarios.

“Es interesante porque no sólo se trata de que la institución sea confiable, sino que le traten bien, que realmente den la información que requiere cuando la solicita; muchas veces es vergonzoso llegar a ciertas sucursales bancarias y que la persona que le atiende sepa mucho menos que usted”.

Fuente: El Economista.