Nunca se es demasiado grande para invertir

Los especialistas en inversiones suelen recomendar empezar a tempranas edades, para que el tiempo se encargue de darle los mejores rendimientos sin importar las condiciones del mercado, pero, como ocurre en otros rubros de la vida, nunca es tarde para comenzar una inversión.

Los adultos mayores entran en la generación llamada baby boomers, aquellos nacidos entre 1946 y 1965 y que actualmente tienen de 50 a 70 años, una etapa crucial en términos financieros.

A los 55 años, si calculamos que vivirá entre 25 y 30 años más, seguramente estará generando ingresos, y llega a una etapa de vida donde el nivel de gastos tiende a ser decreciente, porque seguramente los hijos están acabando universidades. Por ello de los 55 a los 65 años probablemente tendrá un remanente de sus ingresos, por lo que es importante ahorrarlo, y está muy a tiempo de hacerlo aun si no tiene un ahorro previo.

No obstante, al invertir no puede tomar los mismos riesgos financieros que una persona de 30 años puede permitirse, ya que en el corto plazo podría dejar de percibir ingresos, por lo que un evento de volatilidad le impactaría directamente. Dicho esto, ¿por dónde debería comenzar?

Más liquidez, menos riesgos

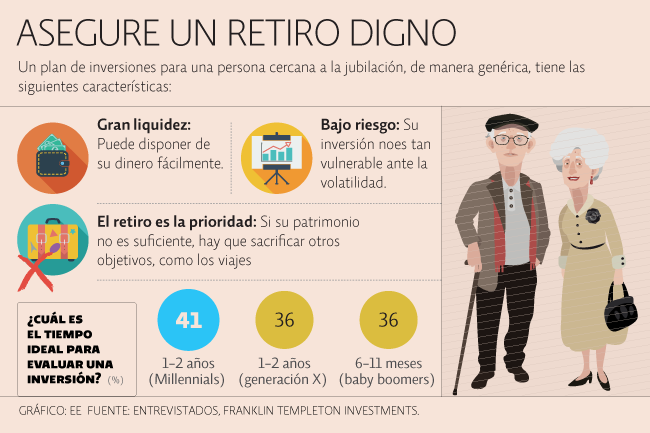

En un plan de inversiones para gente mayor, el especialista comentó que la mayor parte del capital debe estar en instrumentos líquidos —es decir, donde pueda disponer de su dinero fácilmente—, por lo que se deposita en instrumentos de deuda, poco volátiles.

De esta manera, en caso de una emergencia podrá recurrir a su dinero fácilmente; sin embargo, aun en este tipo de inversiones, los instrumentos volátiles, como las acciones, no deberían estar ausentes.

Largo plazo es a partir de tres y hasta cinco años, entonces a los 55 años una persona todavía tiene suficiente espacio (para inversiones de riesgo considerable); cuando alguien tiene 65 años y sobre todo si ya está jubilado, sí buscamos que, con todo y que esa inversión sea de largo plazo, la parte que está en instrumentos volátiles la reducimos, principalmente todo lo relacionado con renta variable, acciones en general.

Para una planeación financiera, se suelen dividir los objetivos de la persona en tres: primero las necesidades de liquidez, es decir, objetivos de previsión, qué necesidad inmediata pueden tener; luego un objetivo de proyectos, ya que todos tenemos en la mente —sin importar la edad— un objetivo, quizá a los 55 años es más un viaje, por ejemplo.

El tercero y el más importante, destacó, es el de retiro. Sin embargo, esto va cambiando conforme avanza la edad, dado que, de su ahorro mensual, tendrá que poner más porcentaje conforme van creciendo sus necesidades de retiro porque están más cerca, pero los otros dos objetivos siguen estando ahí.

Un ejemplo de cómo varían los objetivos de inversión para los adultos mayores se observa en la encuesta Sentimiento del Inversionista, de Franklin Templeton Investments, en la que se indica que el principal objetivo de los baby boomers mexicanos (30%) es el retiro, lo que difiere con respecto a generaciones como los Millennials o la Generación X, para quienes importa más montar un negocio.

De ahí que, a esta edad, se sugiere un plan basado en estos tres rubros, aunque dependiendo de la persona se priorizan más unas necesidades que otras, sobre todo las relativas al retiro.

En primera instancia, cambian las necesidades de liquidez, las cuales normalmente están asociadas con asuntos médicos. Por ejemplo, está el seguro de gastos médicos; conforme más edad tiene, su prima se va haciendo mayor, y en algunas ocasiones puede ser de 100,000 a 120,000 pesos anuales, entonces necesita tener cierta liquidez para cubrir esas necesidades.

Le preguntamos a la persona qué ingresos tiene hoy y por cuánto tiempo podrán ser sostenibles porque, si tiene 55 o 60 años y quiere jubilarse a los 65, esos ingresos sólo los tendrá cinco años, y, de esos ingresos más el patrimonio que ya tiene, ¿para cuánto le alcanzaría hoy mensualmente, considerando que vivirá 25 años más después de los 65?.

Si con el patrimonio que tiene no tendrá un retiro que considere cómodo, el especialista puntualizó que quizá tenga que sacrificar el objetivo de proyecto y destinar todo a la parte de retiro.

No porque lleguemos a esa edad sin patrimonio deberíamos decir ‘bueno, yo toda mi vida viví al día, así me la voy a llevar hasta mi jubilación’; un día dejará de tener ingresos, y se dará cuenta de que no va a poder.

Sector vulnerable

Identifique una inversión fraudulenta

Aunque la confianza en las entidades financieras es cada vez más sólida, los adultos mayores son un sector vulnerable de fraudes, advierte el documento “A guide for seniors, protect yourself against investment fraud”.

La publicación de The Office of Investor Education and Advocacy, proporciona algunas señales para detectar cuándo debería encender focos rojos sobre una propuesta de inversión.

Si le presionan para que haga un depósito rápidamente o le garantizan rendimientos muy altos con poco riesgo, probablemente se trate de un fraude.

El documento señala que los adultos mayores son susceptibles de fraudes piramidales (esencialmente, “robarle a una persona para pagarle a otra”) así como a engaños mediante transacciones por Internet.

Por ello, la entidad sugiere que investigue a fondo la inversión que va a realizar, ya que los defraudadores cuentan con que la gente no ahonde en la propuesta que hacen.

Fuente: El Economista.