Al heredar el patrimonio, ¿cuánto es mucho?

Warren Buffet sintetizó el problema durante una entrevista en la revista Fortune Magazine en 1986: “Me gustaría dejarle a mis hijos lo suficiente para que pudieran hacer cualquier cosa, pero no demasiado para que finalmente no hagan nada”.

Cuando se trata de herederos que han arruinado éxitos familiares, probablemente haya escuchado de varios casos en los que el beneficiario despilfarra o no sabe administrar los recursos que la generación anterior ganó. En este sentido, el reto es propiciar un nivel de ambición sano, que no consienta pero tampoco limite a la persona.

Este es una problemática que Alejandro Saracho ha visto regularmente en los seminarios de negocios que organiza. “Me ha tocado que en muchas asesorías los empresarios traen a sus hijos , quienes al tener un estilo de vida muy alto, cuando empiezan a trabajar ese estilo no se lo dan sus papás sino su trabajo, y empiezan a ser más restringidos”.

Esto supone un tormento para ellos, agregó, ya que sienten que se merecen algo más grande, y si entran a una empresa familiar, por ejemplo, exigirán un salario para un estilo de vida de multimillonario que todavía no se han ganado.

“Recomiendo que poco a poco se le den mayores recursos, pero a través de méritos propios”, sugirió Saracho, también autor del libro Reconfiguración financiera.

El proceso de transición debe adoptar una visión amplia del patrimonio familiar, analizando todos los activos en los que cada familia empresaria tiene invertida parte de su patrimonio, entendiendo que los aspectos a transmitir van más allá de las empresas bajo control familiar, se lee en el estudio “Soluciones para familias empresarias: Transferir el patrimonio sin matar la ambición”.

En este ejercicio, realizado por la IE Business School y Credit Suisse, se sugiere que el proceso de transición se personalice al máximo, diseñando soluciones adaptadas al grado de sofisticación del patrimonio gestionado por cada familia.

Por ello, Alejandro Saracho enfatizó en la importancia de separar las finanzas de la empresa y las finanzas de la familia.

La familia debe tener un presupuesto mensual, con el cual controle las finanzas de la familia, y la empresa debe tener sus estados financieros y un rubro de los gastos operativos o administrativos de donde salen los sueldos de todos los colaboradores, explicó.

“Al separar las dos partes, creo que será una sucesión organizada, ordenada y más favorable. Si no se hace bien, el legado muere en la siguiente generación”, aclaró.

Según el documento de la IE Business School y Credit Suisse, el patrimonio familiar suele distribuirse en cinco rubros principales: la empresa principal (55% de los casos, en promedio), activos inmobiliarios (17%), otras empresas controladas por la familia (16%), instrumentos financieros (9%) e inversiones en empresas no controladas por la familia (2%), entre otros.

¿Qué se debe transmitir?

Una vez reconocido el patrimonio, más que identificar cuánto de éste transmitir, es primordial evaluar qué otros rubros se deberían suceder, además del financiero.

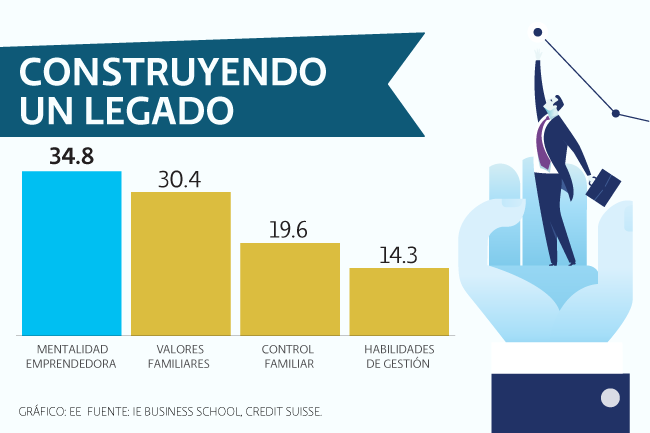

De acuerdo con el estudio, hay cuatro rubros que, en mayor o menor medida, deben estar presentes en todo proceso de transición generacional: la mentalidad emprendedora (la principal, según 34.8% de los encuestados), los valores familiares (30.4%), el control familiar (19.6%) y habilidades de gestión (14.3 por ciento).

La mentalidad emprendedora se traduce en una gestión más eficiente de recursos e inversiones familiares, y una orientación al cambio de forma proactiva, explica el documento.

Uno de los principales problemas de las empresas familiares, mencionó Alejandro Saracho, es no saber manejar las finanzas de la compañía.

“Muchas veces la empresa termina siendo la caja chica de la familia, y la empresa es un organismo vivo que tiene que tener su propia economía, la cual le permita seguir creciendo y desarrollándose”, contrastó el especialista.

Además del rubro financiero, el especialista refirió que otros problemas tienen que ver con el manejo de la empresa y los costos que el favoritismo entre familia puede tener; la falta de profesionalismo e institucionalización de la empresa derivada de carecer de metodologías y reglas para cada proceso, y el conflicto de intereses que puede presentarse si hay demasiados familiares en la compañía.

Por ello, detalla por su parte el documento de IE Business School y Credit Suisse, la mentalidad emprendedora se compone por una adopción de objetivos orientados a la generación de riqueza por generaciones, y no sólo a la supervivencia como grupo familiar.

Asimismo, se deben implementar herramientas que ayuden a evaluar y analizar nuevas oportunidades de inversión de una forma más sistemática.

De ahí que lo más adecuado cuando hay una sucesión de patrimonio, en el caso específico de una empresa familiar, es que los hijos sean un colaborador más, y en el caso de otros activos, tengan la mentalidad de buscar agregar valor, y no sólo consumirlo.

“En la casa los gastos están pagados para los hijos, pero en la empresa se debe ser un colaborador más que tenga un sueldo. Recomiendo altamente que las personas no les den todo a sus hijos, que ellos tengan que ganárselo bajo el crecimiento en la parte empresarial”, concluyó Alejandro Saracho.

Fuente: El Economista.