Quiero ahorrar para el retiro, pero ¿dónde debería hacerlo?

Cuando hablamos de ahorro, es común que la prioridad sea sustentar necesidades de corto plazo, como emergencias, imprevistos o mero consumo, y aunque el tema del retiro no es la principal preocupación, preocupa a 11% de los mexicanos, de acuerdo con el estudio “Conocimiento y percepción del Sistema de Ahorro para el Retiro”, de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar).

Sin embargo, lo que llama la atención es dónde ahorran los mexicanos para esta etapa: los bancos acaparan el ahorro para la jubilación de 37% de las personas, seguido del ahorro teniendo un negocio propio (19%) y el realizado en las administradoras de fondos para el retiro (afores), mientras que los seguros y otros productos financieros apenas son opción para 1% de los encuestados.

PRODUCTOS COMPLEMENTARIOS

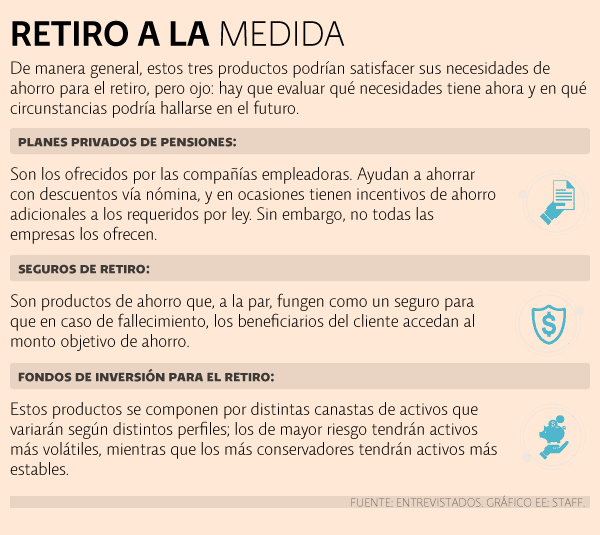

Por ello, vale la pena conocer qué productos financieros han sido diseñados exclusivamente para generar un ahorro para el retiro. De manera general, actualmente hay tres productos financieros pensados en el retiro: los planes privados de pensiones, los seguros para el retiro y los fondos de inversión para el retiro.

Como su nombre lo indica, los planes privados son esquemas de ahorro para el retiro que implementan las empresas con beneficios adicionales para el trabajador a los requeridos por la ley. Recordemos que actualmente gran parte de los mexicanos cuenta con una afore, donde se hace una aportación que equivale a 6.5% de su salario mensual (del cual 5.15% es otorgado por el patrón, 1.125% por el trabajador y 0.225% por el gobierno).

“La ventaja de los planes privados de retiro es que hay dos formas de constituir un fondo: de beneficio definido, que son esquemas de reparto donde la empresa se encarga de ir financiando el beneficio y a la jubilación se le da el beneficio que le corresponde, y los otros, de cuentas individuales, son similares a los seguros y fondos de inversión en cuanto a que habrá una aportación que hará el trabajador y va ganando rendimientos”, explicó Ana María Montes, directora de Consultoría Actuarial en Lockton.

Los planes privados de pensión de cuentas individuales, en algunos casos, tienen el plus de que la empresa empleadora establece una aportación que premia el ahorro de los empleados.

“La empresa hace una aportación incentivo, entonces si como empleado hago una aportación de 1% (del salario mensual) hay varios planes donde la empresa pone 25 o 50 centavos por cada peso e incluso un peso por cada cantidad similar aportada”, agregó la especialista.

A decir de Moisés Pérez Peñaloza, socio de PwC en Retiro Laboral, estos productos son uno de los vehículos de ahorro más idóneos para el retiro debido a que las aportaciones se hacen desde descuentos vía nómina, por lo que es una forma más sencilla de ayudar a las personas a ahorrar.

No obstante, agregó, como es un esquema que la empresa establece, hay que considerar que las personas no tienen tanta injerencia en él.

“Más bien es el tipo de plan que la empresa ofrece como una prestación; el patrón establece el esquema general, pero el individuo puede decidir en tres rubros: si participa o no, en qué porcentaje puede hacerlo (es decir, cuánto quiere que le descuenten mensualmente) y, en algunos casos, decidir sobre la canasta de inversión en la que quiere ahorrar su dinero. Las empresas definen tres o cuatro portafolios de inversión y el usuario puede seleccionar”, añadió.

Por otra parte, los seguros para el retiro tienen como principal atractivo que puede ahorrar para su jubilación, en ocasiones con ventajas fiscales, y con un componente de cobertura para que, en caso de que fallezca o se invalide, sus beneficiarios cuenten con un respaldo financiero.

De ahí que, a consideración de Ana María Montes, estos productos son recomendables para trabajadores que cuenten con dependientes económicos.

Adicionalmente, Moisés Pérez Peñaloza también sugirió estos productos para trabajadores independientes que, al no tener un patrón que les pueda dar la prestación de planes privados, ellos mismos pueden autogestionar.

No obstante, matizó, la principal desventaja es que los costos de este producto suelen ser elevados y difíciles de comparar, por lo que es importante revisar con lupa sus términos y condiciones.

“Son planes que pueden requerir 20 o 25 años de permanencia, por lo que es importante que las personas tengan el conocimiento de los costos que implica contratar uno y la cancelación del mismo, porque si por alguna circunstancia tienen que interrumpir el pago de las primas del seguro, puede darse la situación de que 100% de lo que hayan ahorrado lo pudieran perder porque el programa estaba teóricamente calculado a 25 años”, ejemplificó.

También se recomienda ser muy precavido con los montos y plazos que va a asumir, dado que si actualmente puede hacer aportaciones mensuales de 3,000 pesos, ¿esto implica que pueda seguir haciendo los mismos pagos por más de dos décadas? En este caso, se sugiere empezar con montos pequeños y ver la posibilidad con la compañía de que pudiera tener incrementos de ahorro en el tiempo.

Por último, los fondos de inversión para el retiro funcionan como los fondos tradicionales, salvo que está compuesto por diferentes tipos de productos acordes a distintos perfiles de riesgo; mientras que los fondos pensados para largos plazos se integran por activos de mayor riesgo, los orientados al corto plazo pueden asumir poco riesgo y a ello corresponden los activos que los integran.

“Los fondos de inversión para el retiro puede ser cualquier cuenta de inversión o aquellas especializadas en el retiro, como los famosos planes personales de retiro o incluso la subcuenta de ahorro de la afore. Todos estos son fondos de inversión donde voy haciendo aportaciones que, dependiendo del tipo de fondo que haya elegido, pueden ser deducibles de impuestos o no, y obtener un beneficio fiscal al presentar mi declaración anual”, explicó la especialista de Lockton.

La ventaja de este producto es que su inversión puede generar ciertos rendimientos, y éstos harán crecer su fondo de inversión cuando llegue la jubilación. No obstante, se debe ser muy consciente del perfil de riesgo.

Por su parte, el especialista de PwC indicó que hay fondos donde puede aportar, pero tiene que permanecer hasta el retiro, y le permiten hacer deducibles sus aportaciones, mientras que otros fondos no están tan comprometidos con el plazo, por lo que tienen liquidez a plazos cortos, pero no son deducibles de impuestos.

“Aquí es importante conocer diferencias en tipos de fondos donde invertir, porque lo peor que puede pasar es que la persona tenga pensado un ahorro a un año, haya elegido un fondo cuyo plazo es de 25 años y no pueda retirar sus recursos”, expresó.

Fuente: El Economista.