¿Cuáles son las tarjetas más vulnerables al alza del dólar?

Aunque el precio del dólar se había mantenido por debajo de 19 pesos por unidad desde mayo de este año, a partir de octubre comenzó a tener importantes variaciones al alza derivadas de la incertidumbre de algunos eventos como la renegociación del Tratado de Libre Comercio de América del Norte y la reforma fiscal estadounidense, lo cual es preocupante para diversos rubros, entre ellos el de las tarjetas de crédito.

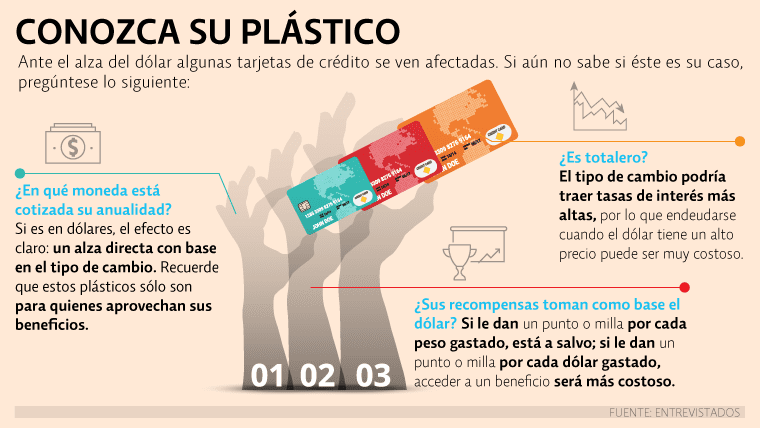

A decir de los especialistas, la moneda estadounidense incide principalmente en tres rubros en lo que a plásticos se refiere: anualidad, recompensas y tasas de interés.

Algunos plásticos, sobre todo del segmento oro y platino, tienen anualidades valuadas en dólares, por lo que son directamente vulnerables al tipo de cambio, ya que se deben desembolsar más pesos para pagar una anualidad, así sea fija.

“Aunque hay facilidades como la posibilidad de diferir el pago, justificar una anualidad de 15,000 o 16,000 pesos es complicado”, considera Joel Cortés, cofundador y CEO de Kardmatch.

Un ejemplo de esto es el pago de la anualidad de la tarjeta American Express clásica. Si a alguien le hubiera tocado pagar este costo en la primera semana del año habría pagado alrededor de 2,500 pesos, mientras que si lo hubiera hecho en julio habría desembolsado aproximadamente 2,100 pesos.

Un impacto similar tienen las personas que hacen compras en dólares, debido a que los créditos se hacen con base en esta moneda, advirtió por su parte Bernardo Prum, director comercial de ComparaGuru.com, aunque cabe mencionar que el tipo de cambio en los plásticos es más favorable que el utilizado para transacciones en efectivo.

RECOMPENSAS MÁS costosas

En segunda instancia, algunos plásticos toman como referencia el dólar para la metodología de cálculo de sus programas de recompensas.

Emisores como American Express, Citibanamex, HSBC, Inbursa, Ixe, Santander y Scotiabank toman como referencia al dólar para el cálculo de sus recompensas. En algunos casos dan un punto y en otros una milla por cada dólar gastado, lo que deriva en que para obtener un punto hay que gastar más pesos para completar el dólar requerido.

“Un gran número de programas de recompensa en México, sobre todo los que tienen que ver con viajes, involucran el tipo de cambio argumentando que los costos de las recompensas (como vuelos u hospedaje) también están en dólares (…) Para acumular las mismas recompensas que en el 2012, tenemos que gastar 50%”, explicó Joel Cortés.

Por ello, el especialista recomendó optar por tarjetas con recompensas medidas en efectivo, o cashback, que en un sentido estricto implica que el usuario pueda usar el rembolso que le dé el banco como dinero en efectivo e incluso disponer de él en un cajero automático.

Sin embargo, este esquema de beneficios sólo es utilizado por aproximadamente 30% de las tarjetas de crédito disponibles en el mercado, explicó el directivo de Kardmatch, y luego le siguen algunas variaciones que combinan a los puntos con el efectivo.

“En otros plásticos más bien puede cambiar los puntos en comercios, pero el valor del punto es diferente en cada comercio dependiendo de la negociación que se tenga (entre el emisor de la tarjeta y el establecimiento), entonces no se tiene la certeza de que está teniendo el mismo valor en todos lados”, agregó.

ENDEUDARSE SALE MÁS CARO

Además de la anualidad y las recompensas, el tipo de cambio afecta de manera indirecta las tasas de interés de los plásticos.

“Como las tarjetas de crédito son revolventes, la tasa de interés podría ampliarse y ser ajustada hacia el alza en el caso de que suba el dólar”, indicó Bernardo Prum.

Esto implica que a mayor valor del dólar, el Banco de México (Banxico) podría subir más su tasa de referencia y, con ello, la Tasa de Interés Interbancaria y de Equilibrio (TIIE), que se utiliza como referencia para calcular las tasas de interés.

“Para los bancos digamos que la TIIE es el costo del dinero, y a eso le adicionan un margen que son los puntos por arriba de la TIIE que nos cobran a los consumidores”, agregó Joel Cortés.

Por estas razones los especialistas recomendaron optar por tarjetas a la medida, en cuanto a anualidades y recompensas, y sólo por las que suelen tomar como referencia al dólar —como las premium o para viajeros— cuando realmente se utilicen sus beneficios.

Además, si bien la recomendación es siempre ser totalero con sus adeudos, en un contexto de tasas altas y dólar caro, la sugerencia se convierte en regla.

Exhortan a crear un CAT para recompensas

Así como se cuenta con un indicador para contrastar los precios de una tarjeta y otra –el Costo Anual Total (CAT)–, los plásticos también deberían tener un referente para comparar sus programas de recompensas.

“En recompensas es muy confuso el asunto, en realidad te pueden decir: ‘ganas tantos puntos’, pero al transformarlos en pesos cada banco lo hace a su manera. No existe un valor con el que puedas comparar programas de recompensas para ver cuáles son las mejores”, indicó Joel Cortés, cofundador y CEO de Kardmatch.

“Tenemos que pasar de ver simplemente tasas y CAT a empezar a evaluar mejor los productos respecto a las recompensas que te dan también, y al tipo de usuario que eres”, agregó.

Esto ayudaría a que, si un usuario es viajero frecuente, pueda elegir la tarjeta con el mayor potencial de beneficio, y para quienes no usan estos beneficios, optar por algo más rápido y en efectivo.

Fuente: El Economista.