Si le llega una auditoría, ¿Sabes cómo proceder?

Cumplir con su declaración anual es parte vital de su deber como contribuyente, pero ello no implica que se halle instantáneamente libre de obligaciones ante el fisco, ya que si se encuentra alguna irregularidad con lo que ha expresado, puede ser sujeto a una auditoría.

Las auditorías son parte de la facultad con la que cuentan las autoridades fiscales como el Servicio de Administración Tributaria (SAT) para revisar la contabilidad de los contribuyentes, ya sean personas físicas o morales, en caso de que consideren que hay una discrepancia entre sus ingresos y gastos.

“En las auditorías se da la revisión de documentos y demás información contable (…) que se integra por los libros contables, las pólizas, las balanzas, estados de resultados, comprobantes fiscales digitales, por sus contratos, estados de cuenta, es decir, aquellos documentos relacionados con la actividad económica que desarrolla cada contribuyente”, explicó Eduardo Sánchez Lemoine, director general de Acuerdos Conclusivos de la Procuraduría de la Defensa del Contribuyente (Prodecon).

De acuerdo con el especialista, actualmente hay tres maneras a través de las cuales el SAT puede notificarle una revisión de su contabilidad: mediante una visita al domicilio fiscal del contribuyente; en las oficinas de la autoridad fiscal y, la más reciente, la revisión electrónica mediante el Buzón Tributario.

No está solo

En caso de que se le notifique de una auditoría, se le hace llegar un documento llamado resolución provisional, en el que la autoridad fiscal le dirá los rubros específicos en los cuales detectó alguna irregularidad o inconsistencia en su contabilidad.

En este documento se le dará un determinado plazo para que aporte los elementos para aclarar la situación fiscal, o bien, para regularizarse.

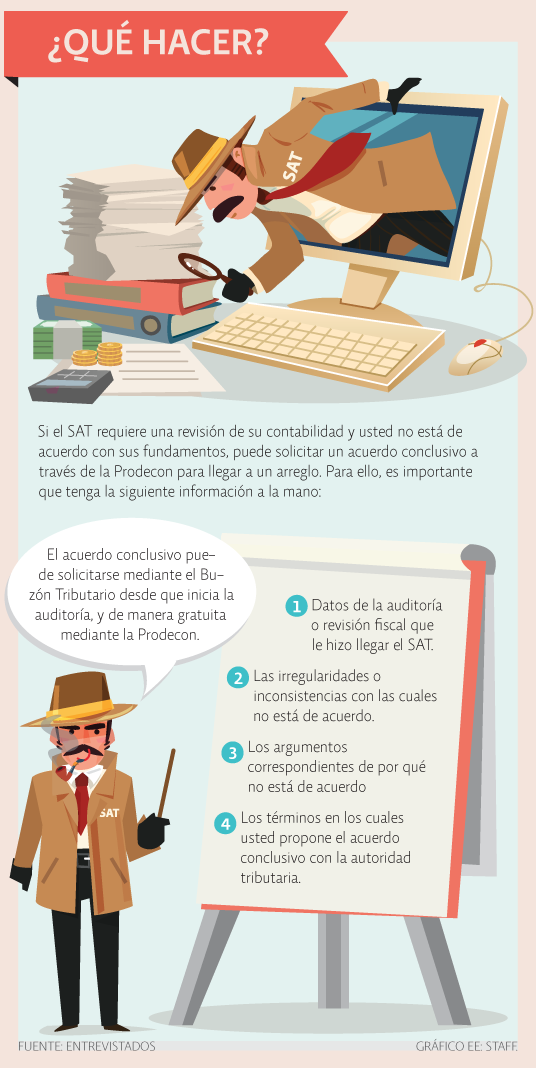

En caso de que usted no esté de acuerdo con la postura del SAT, puede acudir a la Prodecon que, mediante una solicitud de acuerdo conclusivo, buscará llegar a un arreglo con la autoridad fiscal. Esta solicitud se puede presentar en cualquier momento desde que inicia la auditoría, en tanto no se determine un adeudo fiscal, refirió Sánchez Lemoine.

“(El acuerdo conclusivo) es un procedimiento de justicia alternativa que permite aclarar en breve las irregularidades detectadas a lo largo de una auditoría o revisión fiscal, y por tanto, evita juicios largos y costosos ante tribunales, y da plena certeza jurídica de lo convenido con la autoridad, porque el acuerdo conclusivo es inimpugnable respecto de aquellos hechos u omisiones que forman parte del acuerdo conclusivo”, agregó.

Esta solicitud se puede hacer a través del Buzón Tributario, y la Prodecon, al recibirla e iniciar el trámite, también tiene la facultad de suspender los plazos correspondientes a esa auditoría, para culminar con el proceso hasta que termine el procedimiento de acuerdo conclusivo ante la Prodecon.

Para iniciar con el trámite, la Prodecon requiere los datos de la auditoría, la información sobre las irregularidades que la autoridad fiscal encontró, los argumentos de usted como contribuyente por los que no está de acuerdo con el SAT, y los términos que propone el acuerdo conclusivo con la autoridad tributaria.

“Esto puede ser descrito de manera sencilla, en un lenguaje ciudadano; no es necesario ser un experto en materia fiscal, pero sí que nos diga cuáles son las irregularidades”, agregó el especialista de la Prodecon.

Antes de que llegue, usted puede evitarla

De acuerdo con el especialista, los contribuyentes se enfrentan a las auditorías principalmente por no presentar sus declaraciones cuando están obligados, o presentar declaraciones con pérdidas de manera recurrente, año tras año.

“Además, también suele darse el caso de que la autoridad fiscal, al estar llevando una auditoría, considere que determinados depósitos bancarios en las cuentas del contribuyente, ya sea persona física o empresa, se consideren como ingresos acumulables para efectos de impuestos”.

En ocasiones, matizó, estos depósitos provienen de traspasos que se hacen entre las cuentas del contribuyente, o incluso la devolución de un préstamo. Sin embargo, no pueden considerarse como ingresos porque no aumentan el patrimonio de manera positiva.

En tanto, por el lado de las deducciones, “en ocasiones se tienen determinados gastos para que el contribuyente desarrolle su actividad económica, pero a veces considera que no están vinculadas con la generación de ingresos; en el propio acuerdo conclusivo puede aclarar que los gastos sí están relacionados con su actividad económica para que sean deducibles”.

Fuente: El Economista.